“Os crediários para artigos do lar têm juros de 104% no Brasil, o que é um escândalo; na Europa a taxa é de algo em torno de 10%. Na realidade, as famílias estão pagando mais que o dobro quando compram a prazo”, constata o economista.

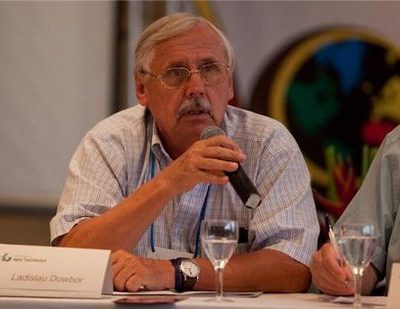

A crise econômica brasileira, que registra “redução do PIB”, uma “situação recessiva”, alta inflação e “perdas de emprego”, pode ser compreendida, especialmente, pelo processo de “financeirização da economia”, diz Ladislau Dowbor à IHU On-Line.

Para ele, a principal consequência da financeirização no Brasil é a paralisação do consumo das famílias, que era visto como o principal motor da economia. “Quando se junta a isso a taxa Selic, percebe-se que 500 bilhões de reais poderiam ser revertidos em estradas, ferrovias, saúde, educação etc., mas, estão indo para bancos que, por sua vez, colocam esse dinheiro em paraísos fiscais”, afirma.

Na entrevista a seguir, concedida por telefone à IHU On-Line, Dowbor analisa os demais fatores que geraram a atual crise econômica e pontua que o rentista “se tornou o principal chupador de riquezas do país, aquele que trava a economia e coloca a culpa nas costas do governo”. Contudo, frisa, “desde que o governo Dilma tentou reduzir esse dreno da economia, reduzindo as taxas de juros, começou a guerra, e de 2014 para cá ela não teve um dia para governar. É um boicote à economia que pode ter um desfecho trágico”.

Ladislau Dowbor é doutor em Ciências Econômicas pela Escola Central de Planejamento e Estatística de Varsóvia, professor titular da Pontifícia Universidade Católica de São Paulo – PUC-SP e da Universidade Metodista de São Paulo – Umesp. Além disso, é consultor de diversas agências das Nações Unidas.

Confira a entrevista.

IHU On-Line – De que maneira o senhor avalia a situação econômica do Brasil hoje? Quais os principais problemas econômicos do país neste contexto de instabilidade política que ele vem enfrentando?

Ladislau Dowbor – A situação geral é de que há uma redução do PIB, praticamente uma situação recessiva, uma situação de inflação mais alta do que de costume, e perdas de emprego. O curioso, nesse processo, é que apesar dessa travada da economia, o lucro do Itaú nos últimos 12 meses teve um aumento de 30,2% e o lucro do Bradesco teve um aumento de 25,9%. Ou seja, há um imenso enriquecimento de todos os que trabalham com movimentação financeira, ao mesmo tempo que há um travamento econômico. Isso nos leva ao núcleo da crise, que começa com uma tentativa de redução dos juros no governo Dilma, entre 2013 e 2014.

A redução de juros da taxa Selic, que chegou a 7,5%, e dos juros nos bancos públicos – cobrados de pessoas físicas e jurídicas -, que baixaram fortemente, levaram a uma redução dos lucros do sistema financeiro e isso desencadeou a guerra. É preciso lembrar que um pacto semideclarado dos governos populares Lula e Dilma era o de respeitar os intermediários financeiros. Eu estive presente na ocasião em que foi lida a carta de junho de 2002, quando Lula declarou que o fazia porque queria ser eleito presidente, e se comprometia a respeitar os contratos financeiros.

Motores econômicos

Para explicar a guerra iniciada no governo Dilma, vou explicar como funciona a economia, a qual é impulsionada por quatro motores. O primeiro motor, relativamente menor no caso brasileiro, são as exportações, porque quando se exporta, são gerados empregos, gerando atividades econômicas e criando capacidade de importação.

Ocorre que todas as commodities das quais somos grandes exportadores tiveram quedas radicais. Só o minério de ferro perdeu, em 12 meses, 45% do seu valor no mercado internacional; é o caso também da soja, do suco de laranja e das diversas exportações primárias.

O Brasil continua a exportar os mesmos volumes, mas o rendimento das exportações foi cortado pela metade por conta da queda dos preços das commodities no mercado internacional. Então, o motor econômico da exportação travou por razões internacionais, e não por razões internas.

O segundo motor que impulsiona a economia é a demanda das famílias. Esse é de longe o principal motor da economia brasileira. A demanda das famílias foi travada por sistemas de juros para a pessoa física, e esses juros vão impactar no endividamento das famílias. Então a situação é a seguinte: em março de 2005, 19,3% da renda familiar era destinada para o pagamento de dívidas; em março de 2015, portanto 10 anos depois, 46,5% da renda familiar era para pagar dívidas. As famílias se endividaram de maneira muito impressionante, e quando se endividam com juros muito elevados, se travam suas demandas.

Quando quase metade da renda das famílias é usada para pagar dívidas, elas não conseguem comprar coisas novas. Para compreender essa situação, fui estudar qual é o sistema de juros que gerou esse endividamento das famílias. Verifiquei que os crediários para artigos do lar, por exemplo, têm juros de 104% no Brasil, o que é um escândalo; na Europa a taxa é de algo em torno de 10%. Na realidade, as famílias estão pagando mais que o dobro quando compram a prazo.

“Quando se tem um estoque de dívida elevado como o que o Brasil tem, e se pagam juros de 14,25%, estão sendo transferidos dos nossos impostos, para os bancos e intermediários financeiros, cerca de 500 bilhões de reais.”

Muitas famílias se endividaram além da capacidade do seu pagamento e com isso entraram no cheque especial, que tem taxa de juros média de 238%, segundo os dados do Banco Central. Apenas para compararmos, no Banco Santander da Espanha essa taxa é de 0% até seis meses para o valor de até 5 mil Euros. No Brasil, se estourarem o cheque especial e entrarem no rotativo do cartão de crédito, as pessoas passam a pagar em média 447% de juros, conforme o Banco Central. O Banco Santander cobra, no rotativo do cartão, 633,21%.

Acrescente a isso que quando se paga à vista para não entrar no crediário, mas se paga com cartão, o caixa pergunta se a pessoa vai pagar no crédito ou no débito. Se a pessoa paga no crédito, o banco vai cobrar 5% do valor de toda a compra, ou seja, se a pessoa fez uma compra na papelaria de R$ 100,00, a papelaria vai receber R$ 95,00. O custo para o gestor do cartão – o banco – é cerca de dez centavos por operação. Lembra que para o pagamento da CPMF, que era 0,38%, fez-se um escândalo?

Mas se a pessoa optar pela compra em débito, o banco cobra entre 2 e 2,5%, o que também é um valor gigantesco, porque é um valor cobrado sobre milhões de operações diárias. Se fizer a transferência do dinheiro através da internet, por exemplo, no caso de alguém comprar um livro de R$ 30,00, a empresa que o vende pagará R$ 38,00, porque R$ 8,00 é o custo da transferência do próprio banco, quando na verdade o custo dele é praticamente nulo, pois o cliente é quem faz toda a operação pelo seu computador.

O terceiro motor da economia é o investimento e a produção empresarial. E por que esse motor travou? Quando se tem a crise da demanda, as empresas que já tinham estoques grandes, não vão investir novamente e aumentar a produção. Portanto, trava-se também a atividade das empresas. Outro detalhe é que, se para passar por esse momento difícil a empresa acaba tendo de recorrer ao banco, ela vai acabar pagando 20 ou 30% de juros. Não há condições de tocar uma empresa pagando juros desse montante – esses juros, na Europa ou nos Estados Unidos, são da ordem de 2%.

Portanto, como não há demanda, as empresas tendem a parar de produzir. Como a taxa de juros é imensa para a pessoa jurídica, as empresas acabam “se enforcando”. Um terceiro aspecto que trava o investimento das empresas é o fato de elas verem a alternativa de aplicarem o seu dinheiro na taxa Selic, rendendo 14,25% com liquidez total e risco zero. Assim, temos esses três freios da atividade empresarial.

O quarto motor da economia é o investimento do governo, tanto em infraestrutura, como em políticas sociais – saúde, educação, cultura, segurança. O que aconteceu nesse último caso? Normalmente, a taxa Selic, que é quanto o governo paga sobre a dívida pública em termos de juros, está em 14,25%. Quando se tem um estoque de dívida elevado como o que o Brasil tem, e se pagam juros de 14,25%, estão sendo transferidos dos nossos impostos, para os bancos e intermediários financeiros, cerca de 500 bilhões de reais. O PIB do Brasil é 5,5 trilhões, 10% são 550 bilhões, 1% é 55 bilhões. Então, cada vez que se fala em 55 bilhões, é 1% do PIB que poderia estar sendo utilizado para fomentar o desenvolvimento, mas está parado.

Financeirização

O Brasil não está estruturalmente ruim, a economia é sólida, é um país produtivo, teve avanços extremamente significativos, mas sofreu um ataque do sistema financeiro, que travou o sistema econômico, e não tem economia que consiga aguentar isso.

Além do mais, quando vemos o aumento do lucro dos bancos, nos perguntamos o que está acontecendo com todo esse dinheiro. Em parte, eles reaplicam na taxa Selic, que está muito rentável e, em parte, estão colocando o dinheiro em paraísos fiscais. Saíram recentemente os dados do Panama Papers, mas nós já tínhamos os dados de Luxemburgo, do Itaú, do Bradesco, do HSBC, das empresas brasileiras que estão em paraísos fiscais em Genebra.

O resultado prático de aplicação financeira é que os bancos não criam atividades produtivas; eles reinvestem o dinheiro e sequer pagam impostos, porque fogem para paraísos fiscais. Então, quando se tem um dreno desse tipo, a economia trava. Mecanismos semelhantes a esses foram os que quebraram a Argentina, com os assim chamados fundos abutres. É o que chamamos de financeirização da economia. As últimas reuniões do G20 estão todas centradas nesse problema, incluindo os paraísos fiscais. Só as exportações fraudulentas estão custando ao Brasil 35 bilhões de dólares, 2,5% do PIB.

IHU On-Line – Em um de seus livros, o senhor afirma que “a economia se ‘financeirizou’ de forma generalizada”. Qual é o significado desse fenômeno para a vida econômica e social do Brasil?

Ladislau Dowbor – O resultado é que se travou o consumo das famílias e esse é o principal motor da economia. Então, quando não há demanda, a economia não funciona, porque os empresários não vão produzir se não têm para quem vender. Quando se junta a isso a taxa Selic, percebe-se que 500 bilhões de reais poderiam ser revertidos em estradas, ferrovias, saúde, educação etc., mas estão indo para bancos que, por sua vez, colocam esse dinheiro em paraísos fiscais.

Os bancos não investem, porque investimento é diferente de aplicação financeira. Investimento significa construção de estradas, fábricas etc. Aplicação financeira é quando se compram papéis sem produzir um sapato a mais no país. Hoje o rentista se tornou o principal chupador de riquezas do país, aquele que trava a economia e coloca a culpa nas costas do governo. Mas desde que o governo Dilma tentou reduzir esse dreno da economia, reduzindo as taxas de juros, começou a guerra, e de 2014 para cá ela não teve um dia para governar. É um boicote à economia que pode ter um desfecho trágico.

“Só as exportações fraudulentas estão custando ao Brasil 35 bilhões de dólares, 2,5% do PIB”

IHU On-Line – De que modo as políticas de ajuste fiscal do Brasil incidem sobre o mundo do trabalho?

Ladislau Dowbor – Quando se faz um ajuste fiscal, copiando o que já foi feito em muitos países, a chamada política de austeridade, se diz que o problema foi gerado porque o governo ajudou os pobres com os nossos impostos, e que isso foi irresponsável, gerou um déficit do governo e está travando a economia. Isso é uma bobagem radical, porque quando se aumenta a demanda da população, se gera crescimento econômico e dinamiza toda a economia. Tanto é que isso funcionou nas duas gestões do governo Lula e na primeira gestão do governo Dilma. Quando a presidente, depois de reeleita, aplicou as políticas exigidas pelos intermediários financeiros de elevar as taxas de juros e reduzir financiamentos de políticas sociais, travou o consumo das famílias e aprofundou o processo, porque isso levou os empresários a parar de produzir e manteve a taxa Selic.

Foi estarrecedor ouvir o Copom (Comitê de Política Monetária) dizer que manteria a taxa elevada porque a inflação poderia aumentar, mas não existe nenhuma relação entre o aumento da Selic, a inflação e a dívida do governo. Trata-se de uma enganação. Quando se entra na recessão, se usa o Estado para expandir o crédito, a demanda, porque a crise reduz os estoques das empresas, que vão voltar a produzir; voltando a produzir, gerarão mais emprego, e esse processo reanima o motor econômico. A política de austeridade não deu certo em lugar nenhum.

IHU On-Line – De acordo com dados da última Pesquisa Nacional por Amostra de Domicílios – PNAD, pela primeira vez desde 1992, simultaneamente a renda do trabalho dos brasileiros diminuiu e a desigualdade aumentou. O que a combinação desses dados significa para o contexto econômico do país?

Ladislau Dowbor – Toda a fase dos modelos populares foi justamente de um aumento da capacidade de compra da população, aumento do emprego formal, aumento da renda que se traduziu em mais demanda, que gerou mais emprego formal e que permitiu um conjunto de políticas sociais. Todo esse processo, na realidade, aumentou a renda das famílias e dinamizou a economia. Mas quando se trava a economia, tem-se um impacto básico de tirar os recursos financeiros das atividades produtivas, transferindo-os para rendas financeiras, ou seja, o que havia de investimentos hoje se transformou em aplicações financeiras.

Assim, com todos os investimentos murchando e tendo em vista a queda do preço das commodities, tem-se um processo recessivo, que reduz o nível de renda das famílias e aumenta a desigualdade. Então, se estamos numa recessão e o Itaú aumentou o lucro em 30,2% e o Bradesco em 25,9%, é claro que as famílias ricas estão ganhando muito mais dinheiro. Mas o travamento das atividades produtivas, ao mesmo tempo que aumenta o lucro financeiro, beneficia os ricos e não os trabalhadores. Aí temos uma diferenciação radical. O mecanismo é explicitado no livro do Piketty: uma família que tem uma renda, gasta o dinheiro que tem para pagar os serviços que utiliza ao longo do mês, mas o rendimento financeiro do rico ultrapassa o valor que precisa pagar com os serviços e permite que ele faça aplicações financeiras.

Um homem bilionário, que aplica seu dinheiro a 5% ao ano, que é uma aplicação conservadora, está ganhando 137 mil reais a mais por dia. Então, o sistema financeiro faz com que a pessoa ganhe muito dinheiro sem ter de estar gastando e produzindo algo. Esse tipo de rendimento não gera novas riquezas. Para o Brasil isso é catastrófico, porque aumenta a desigualdade. Todo esse procedimento da direita de travar os processos redistributivos é uma burrice, no longo prazo, porque aumentar a capacidade de consumo das famílias é a melhor coisa para as atividades produtivas empresariais. Agora, quem está mandando nas atividades produtivas é o sistema financeiro.

Fonte: Adital